Por Lucas Cabral e Jonathas Oliveira

Inflação generalizada nas economias desenvolvidas deteriora as perspectivas macroeconômicas em 2022. O Federal Reserve se adiantou e elevou a taxa de juros em 0,25 p.p., enquanto os membros discutem alta de 0,50 p.p. nas próximas reuniões. Inflação de março desafia o Copom a manter Selic em 12,75% para o fim de 2022. Fluxo de capital estrangeiro segue forte e dólar permanece abaixo de R$ 5.

BRASIL

A atividade econômica nacional apresentou desempenho misto. Os dados de varejo e emprego vieram sólidos; o primeiro apresentou crescimento de 0,8% em janeiro contra expectativa de 0,3%, na comparação com o mês imediatamente anterior, o segundo mostrou a recuperação dos postos de trabalho no Brasil, com o Caged indicando a criação de 328,5 mil vagas formais em fevereiro e a PNAD Contínua evidenciando a queda na taxa de desemprego, que passou para 11,2% no trimestre encerrado em fevereiro.

Já o setor de serviços e o IBC-Br (índice de atividade econômica medido pelo Bacen) decepcionaram o mercado. Os serviços recuaram 0,2% em fevereiro enquanto o IBC-Br contraiu 0,99%. As expectativas previam alta de 0,7% e queda de 0,25%, respectivamente.

Em relação à política monetária, o Copom elevou a Selic para 11,75%, aumento de 1 p.p., conforme esperado, e assinalou que a próxima reunião trará outro ajuste de mesma magnitude. O Comitê destacou que a guerra entre Rússia e Ucrânia pode alongar o choque inflacionário por um período mais longo. Outros pontos de destaque foram os ajustes das previsões de inflação, que passaram para 7,1% e 3,4% em 2022 e 2023, respectivamente.

Apesar da alta agressiva de juros, o mercado foi pego de surpresa após o Copom afirmar que previa a Selic encerrando 2022 em 12,75%, o que significaria que, em maio, seria a última alta de juros. Em um primeiro momento, esse anúncio aliviou a curva de juros, que sofreu forte redução em todos os seus vértices.

Porém, o cenário inflacionário tornou mais desafiador para o Bacen manter a taxa terminal em 12,75%, visto que o IPCA de março surpreendeu negativamente, mais uma vez, ao apresentar elevação de 1,62% frente a 1,01% de fevereiro, resultado bem acima da projeção de 1,30%. O índice acumula 11,30% nos últimos 12 meses, bem acima da meta de 3,50% para 2022. A alta foi motivada pela variação no preço dos Transportes e de Alimentação e Bebidas, que juntos impactaram a inflação do mês em 1,17 p.p.

MUNDO

A guerra entre Rússia e Ucrânia se prolonga e traz maiores receios quanto ao aumento da taxa de juros por parte dos bancos centrais das economias desenvolvidas devido à aceleração da inflação.

Na Europa, região mais impactada pelo conflito entre os dois países, o Banco Central Europeu elevou as previsões para a inflação na zona do Euro, estimando a inflação em 5,1% em 2022, contra os 3,2% previstos anteriormente na reunião de dezembro, e 2,1% para 2023.

A China renovou o período de lockdown na região de Shanghai, maior centro econômico-financeiro do país, deixando dezenas de milhões de pessoas confinadas. A medida reforça a atual política de tolerância zero contra a Covid-19 do governo chinês, a qual tem o potencial de postergar a normalização das cadeias produtivas globais, trazendo um novo choque de oferta.

Para trazer uma inflação, que já acumula 8,5% nos últimos 12 meses, de volta à meta de 2%, o Federal Reserve elevou a taxa de juros americana em 0,25 p.p., passando para um patamar de juro entre 0,25% e 0,50%. O movimento foi considerado, de certa forma, dovish, uma vez que o banco central americano segurou a elevação em 0,50 p.p. por levar em consideração o impacto da guerra na atividade.

Visto que o aumento na taxa de juros americana é insuficiente para o atual momento, o Fed, em ata, afirmou que os membros defendem um aumento na taxa de juros de 0,50 p.p. na próxima reunião, porém o mercado já enxerga que pode vir a ser necessária duas elevações da magnitude de 50 bps. O segundo anúncio da autoridade monetária foi o runoff (redução do balanço do Fed) na casa dos US$ 95 bilhões/mês que deve ser implementado a partir da próxima reunião. Na prática, o runoff possui efeito de elevar as taxas de juros de longo prazo.

As expectativas macroeconômicas do Federal Reserve sofreram deterioração. As projeções de 2022 para o PIB e inflação passaram de 4% para 2,8% e de 2,7% para 4,1%, respectivamente.

CONCLUSÕES

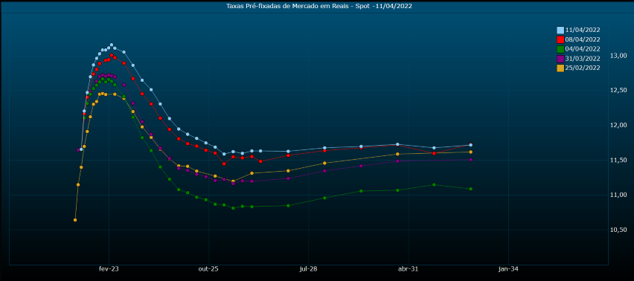

A curva de juros (ver gráfico abaixo) apresentou elevação na maioria dos seus vértices. Dentro do mês de março, ela chegou a ensaiar uma redução após o Copom indicar taxa de juros terminal em 12,75%, todavia, com o resultado do IPCA, o mercado confirmou que realmente será necessária uma Selic acima de 13% para trazer a inflação de volta à meta, provocando uma nova elevação da curva de juros em todos os seus vértices.

Ademais, destacamos a continuidade da acentuação maior na ponta média em relação aos vértices longos e curtos.

Fonte: ValorPro

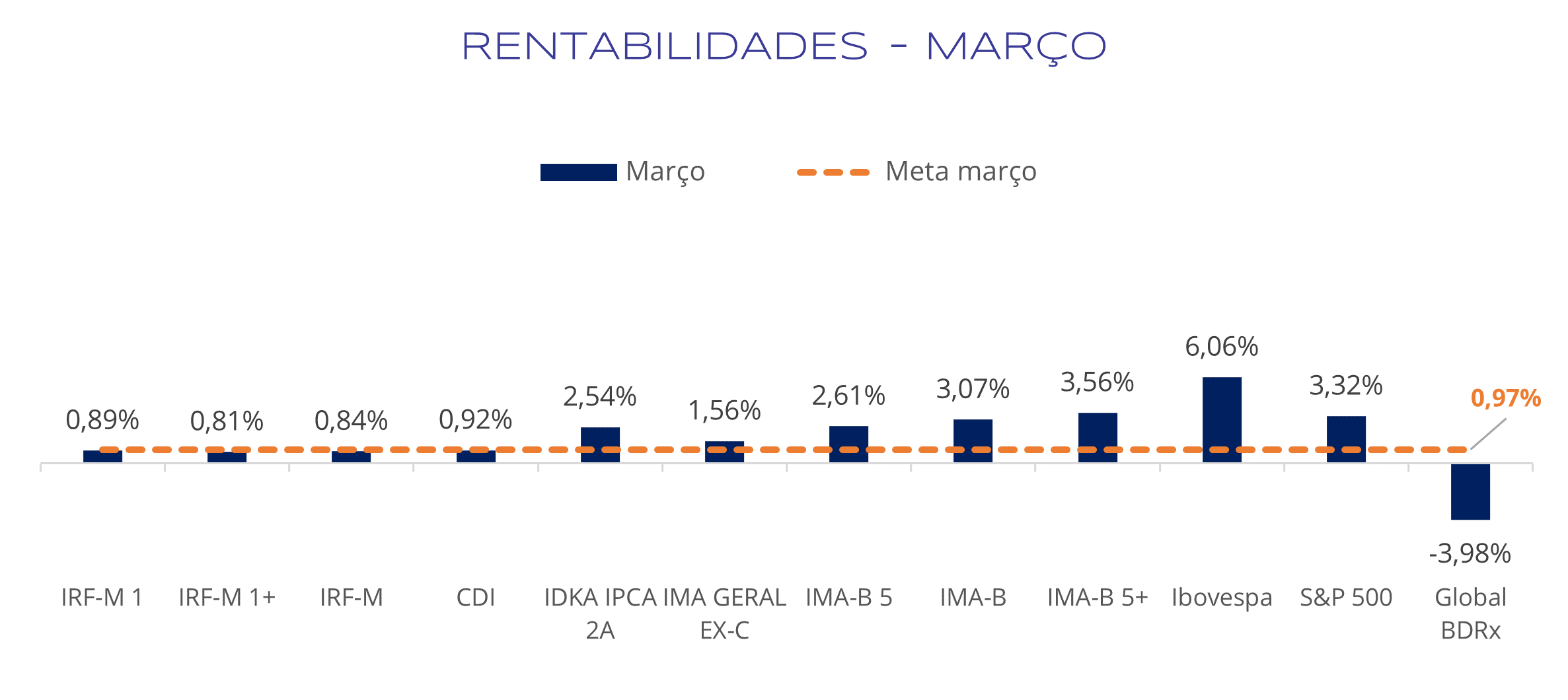

Os ativos de risco do Brasil apresentaram mais um mês com desempenho positivo em março. O Ibovespa subiu 6,06% com a continuidade do fluxo de dólar trazido pelos investidores estrangeiros, que aproveitaram o diferencial de juros entre Brasil e EUA e a valorização no preço das commodities. Outro fator determinante foi a exclusão da Rússia dos portfólios internacionais, que acarretou venda generalizada dos ativos russos e realocação destes recursos nos demais países emergentes, como o Brasil.

Os índices de renda fixa rentabilizaram positivamente em março, com destaque para a classe IMA-B (que inclui IMA-B 5 e IMA-B 5+). Os índices mais conservadores (CDI, IRF-M 1, IDkA IPCA 2A e IMA-B 5), que são nossa principal recomendação em renda fixa para este ano, continuam obtendo retornos consistentes.

Os índices acionários internacionais se recuperaram parcialmente das perdas no início do ano, contudo, a forte valorização do real frente ao dólar, que rompeu a barreira dos R$ 5, impactou negativamente os fundos BDR.

Fonte: Quantum Axis

Continuamos recomendando cautela nos investimentos. Na renda fixa, mantemos nossa estratégia de encurtamento da duration da carteira, isso é, buscando ativos cujo prazo de vencimento seja menor, como CDI, IDkA IPCA 2A e IMA-B 5.

Na renda variável, ainda somos reticentes com uma exposição muito elevada em renda variável, uma vez que ainda passaremos por período eleitoral e o mercado já precifica uma correção no preço das commodities, com o petróleo encerrando o ano em torno de US$ 100.

Contudo, uma reabertura econômica na China e um aumento nas tensões entre Rússia e Ucrânia podem dar um novo fôlego às commodities, provocando uma nova onda de fluxo estrangeiro para a bolsa brasileira. Portanto, possuímos recomendação neutra, com o investidor devendo manter apenas o percentual estrutural da carteira nessa classe e se aproveitando de possíveis oportunidades de curto prazo.

No exterior, a principal preocupação é a aceleração da inflação, impulsionada pelo conflito na Ucrânia, que obriga o Fed a adotar postura cada vez mais hawkish. O Federal Reserve, na última ata, já descartou que vá segurar a taxa de juros para conter uma redução da atividade. Nós já esperávamos esse comentário do Fed, dado que a taxa de juro real de 10 anos ainda se encontra em território negativo

(-0,52%) e temos uma economia cuja taxa de desemprego se encontra em 3,6%.

Com a atual curva de juros americana precificando uma taxa terminal de 2,5% em 2022, porém com viés de alta, o dólar deve reverter parte das perdas obtidas frente ao real. Nossa expectativa para a bolsa americana é negativa, com perspectiva de queda ou de estagnação para os ativos americanos. Deste modo, sugerimos a venda de ativos indexados aos índices acionários americanos que não possuam variação cambial, por outro lado, ainda enxergamos os fundos BDR como uma ótima opção para diversificar os investimentos e proteger a carteira de um cenário desfavorável no Brasil.

AVISO LEGAL

Esse relatório tem como objetivo único fornecer informações macroeconômicas, e não constitui e tampouco deve ser interpretado como sendo uma oferta de compra ou venda ou como uma solicitação de uma oferta de compra ou venda de qualquer instrumento financeiro, ou de participação em uma determinada estratégia de negócios em qualquer jurisdição.

As informações contidas nesse relatório foram obtidas de fontes públicas ou privadas não sigilosas.

A LEMA Economia & Finanças (“LEMA”) não dá nenhuma segurança ou garantia, seja de forma expressa ou implícita, sobre a integridade, confiabilidade ou exatidão dessas informações.

Esse relatório também não tem a intenção de ser uma relação completa ou resumida dos mercados ou desdobramentos nele abordados.

As opiniões, estimativas e projeções expressas nesse relatório refletem a opinião atual do responsável pelo conteúdo desse relatório na data de sua divulgação e estão, portanto, sujeitas a alterações sem aviso prévio.

A LEMA não tem obrigação de atualizar, modificar ou alterar esse relatório e, tampouco, de informar ao leitor.

Esse relatório não pode ser reproduzido ou redistribuído para qualquer outra pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento por escrito da LEMA.

A LEMA não se responsabiliza, e tampouco se responsabilizará por quaisquer decisões, de investimento ou de outra forma, que forem tomadas com base nos dados aqui divulgados.

Informações adicionais sobre as informações contidas nesse relatório se encontram disponíveis mediante solicitação por meio dos canais de comunicação estabelecidos pela LEMA.