RESUMO

No Brasil, quadro fiscal continua a preocupar e pressionar os ativos nacionais, apesar da atividade surpreender positivamente. No exterior, incertezas quanto à resiliência da economia dos Estados Unidos continuam em destaque.

NO BRASIL

Agosto iniciou mais positivo para o cenário doméstico, refletindo em um fechamento na curva de juros e uma queda do dólar na primeira quinzena do mês. Além disso, o fluxo de capital estrangeiro para a B3 foi positivo em R$ 10 bilhões, representando o maior saldo mensal do ano. O aumento da expectativa de cortes de juros nos Estados Unidos foi um fator relevante para este movimento.

No início de setembro foi divulgado o PIB do segundo trimestre, que indicou um avanço de 1,4% em relação ao trimestre imediatamente anterior, valor superior aos 0,9% esperados. A alta refletiu o crescimento dos setores industrial (1,83%) e de serviços (1,01%), enquanto a agropecuária retraiu 2,33%. Já na ótica da demanda, observamos crescimento de 1,35% no consumo das famílias, 1,30% em gastos do governo, 2,08% em formação bruta de capital fixo (investimento das empresas) e 1,36% de exportações, enquanto as importações, que impactam negativamente o PIB, cresceram 7,64%.

O IPCA, por sua vez, recuou 0,02% em agosto, sendo a primeira deflação mensal registrada no ano. O resultado veio melhor do que as projeções que indicavam estabilidade (0,00%). A queda foi impulsionada pelos grupos Alimentação e bebidas e Habitação, que variaram -0,44% e -0,51%, respectivamente, e impactaram o índice geral em -0,17p.p. conjuntamente. O Boletim Focus do dia 16 de setembro projeta inflação em 4,35% para o fechamento do ano, dentro do intervalo da meta.

Apesar dos dados de atividade positivos, o quadro fiscal continua a preocupar e a pressionar a cotação dos ativos financeiros nacionais. No que se refere à arrecadação de julho, as Receitas Federais atingiram novo recorde, alcançando R$ 231 bilhões, representando uma alta de 9,55% acima da inflação. No ano, o acumulado é de R$ 1,5 trilhão, uma alta real de 9,15%. Entre os impulsionadores desse crescimento, estão a tributação dos fundos exclusivos e a retomada da tributação dos combustíveis.

O Relatório de Acompanhamento Fiscal da Instituição Fiscal Independente destacou que não há segurança quanto ao cumprimento da meta, sendo necessário um esforço não apenas do lado das receitas, mas também das despesas.

As Estatísticas Fiscais divulgadas pelo Banco Central indicaram que o setor público consolidado registrou déficit primário de R$ 21,3 bilhões em julho, valor acima do esperado. No acumulado do ano, o déficit primário foi de R$ 64,8 bilhões, o equivalente a 0,98% do PIB.

No final do mês, o governo encaminhou ao Senado a indicação de Gabriel Galípolo para a presidência do Banco Central, conforme esperado por grande parte do mercado. Entre os nomes que estavam sendo considerados, o de Galípolo era o “mais bem aceito” pelo mercado. Galípolo, que é atualmente diretor de política monetária do Bacen, precisará ser sabatinado e aprovado na Comissão de Assuntos Econômicos do Senado Federal antes de assumir o cargo.

NO MUNDO

Nos Estados Unidos, os dados mais recentes vieram mais positivos, com destaque para a leitura anual do índice de inflação e seu núcleo (medido pelo PCE) ficando em estabilidade ante ao mês anterior, e a segunda leitura preliminar do PIB do segundo trimestre sendo revisada para cima, puxada pelo aumento dos gastos dos consumidores. De forma mais ampla, a atividade econômica do país segue sendo impulsionada pelo setor de serviços, enquanto o setor industrial permanece em contração, apesar de demonstrar leve melhora em comparação ao mês de julho. Ainda que a inflação esteja caminhando rumo à meta de 2%, nos últimos meses o mercado de trabalho do país tem gerado preocupação e demandado mais atenção do Federal Reserve (Fed) na condução da política monetária, conforme destacado na ata da última reunião do Fomc, o Comitê de Política Monetária do Fed.

O relatório de emprego (payroll) de agosto registrou geração líquida de 142 mil empregos formais, abaixo das expectativas de 165 mil. Por outro lado, a taxa de desemprego caiu marginalmente para 4,2%, resultado em linha com o esperado. O relatório de agosto indica que, apesar de brando, o mercado de trabalho está se reequilibrando, sobretudo em comparação com o relatório do mês de julho, o qual indicou um possível desaquecimento mais intenso. No que se refere à política monetária, a ata da reunião de julho apontou que os cortes de juros poderão ocorrer no próximo encontro. O posicionamento do Fed em sua publicação foi reforçado pelo discurso do seu presidente, Jerome Powell, que afirmou “ter chegado a hora” para os cortes de juros iniciarem. Sendo assim, o mercado se mostra dividido sobre qual magnitude se dará o corte de juros na próxima reunião (18/09), em 0,25 p.p. ou 0,50 p.p..

A zona do euro permanece com sua atividade econômica fraca, tendo em vista a persistente desaceleração do setor industrial em grande parte dos países do bloco. Contudo, a taxa de desemprego surpreendeu positivamente ao cair para 6,4%, atingindo o mínimo histórico, e o núcleo da inflação arrefecer ligeiramente de 2,9% para 2,8%, apesar de ainda estar acima da meta de 2%. Em relação à política monetária, o Banco Central Europeu (BCE) manteve as taxas de juros inalteradas na reunião de julho, sem indicar os próximos movimentos. Todavia, o mercado estima que novos cortes possam ocorrer em setembro, haja vista a ata da reunião anterior mencionar a possibilidade de que este movimento ocorra, sobretudo em uma tentativa de reanimar a atividade econômica, considerando uma inflação mais controlada e as perspectivas para uma sincronia do ciclo de cortes de juros nas demais economias globais.

A China demonstrou novo fôlego ao apresentar expansão mesmo que tímida, tanto no setor de serviços quanto no industrial. Este último, por sua vez, foi impulsionado pelo setor de tecnologia, que aumentou os lucros da indústria chinesa em 12,8% no acumulado do ano até julho. Com isso, gerou-se novas expectativas de melhora do ritmo de crescimento do país em meio aos números desanimadores de produção industrial, exportações, preços e empréstimos bancários, referentes ao início de agosto. No entanto, o mercado imobiliário segue sendo um dos fatores detratores do avanço da China, ao cair 10,2% de janeiro a julho deste ano, apesar das tentativas do governo chinês em impulsioná-lo. No que tange à política monetária, em agosto, a China manteve suas taxas de juros inalteradas, após realizar cortes na reunião de julho. Para os próximos encontros, o mercado espera que este movimento ocorra novamente, a fim de impulsionar a economia chinesa em direção à meta de crescimento de 5% para este ano.

INVESTIMENTOS

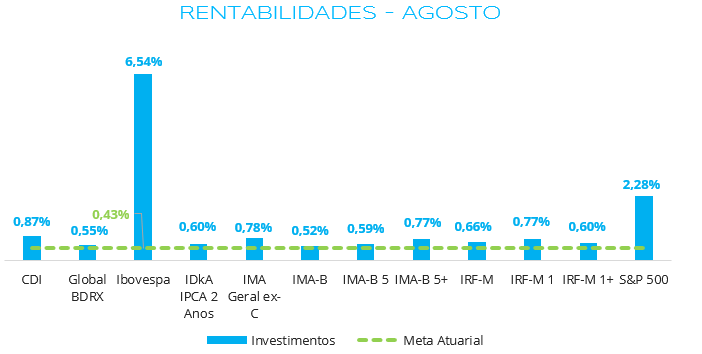

Fonte: Quantum Axis. Elaboração: LEMA

Conforme citado, agosto foi um mês de saldo estrangeiro positivo para a bolsa de valores brasileira, o que impulsionou a rentabilidade do Ibovespa, que subiu 6,54%. O índice de BDR, por sua vez, que ainda figura como destaque positivo no ano, subiu 0,55% no mês, abaixo dos 2,28% do S&P 500. O desempenho do BDRX abaixo do S&P 500 no mês refletiu, entre outros fatores, a queda de algumas grandes empresas de tecnologia e do dólar frente ao real.

Na renda fixa, índices de mais longa duration avançaram acima da meta, com o IMA-B 5+ e o IRF-M 1+ subindo 0,77% e 0,60%, respectivamente. Os índices mais conservadores também continuaram a apresentar desempenho em linha, com destaque para o CDI, que rentabilizou 0,87%, em mais um mês acima da meta.

CONCLUSÃO

Fonte: Comdinheiro. Elaboração: LEMA

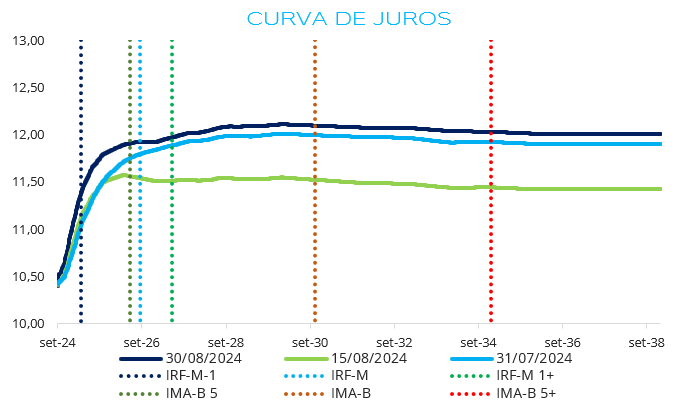

O cenário continua a trazer incertezas, ora negativas, como a deterioração do quadro fiscal e a abertura da curva de juros, ora positivas, como a forte entrada de investidores estrangeiros na B3, contrariando a saída líquida acumulada no ano.

Destacamos novamente que fundos indexados ao CDI continuam entregado retornos condizentes com a meta atuarial. Este contexto se reforça após o aumento de expectativas de alta para a taxa Selic nas próximas reuniões do Copom.

Inclusive, a abertura observada em vértices curtos da curva reflete as projeções de alta para a Selic nos próximos meses. A abertura em vértices mais longos, por sua vez, sofre maior impacto dos resultados das contas públicas do governo, conforme exposto anteriormente.

Por fim, continuamos a ressaltar a viabilidade de compra direta de títulos públicos e letras financeiras, assim como a aplicação em fundos de vértice, pois continuam a apresentar taxas superiores à meta atuarial. Além disso, a compra direta de títulos permite a marcação na curva, prerrogativa que contribui com a gestão de riscos, atenuando a volatilidade da carteira.

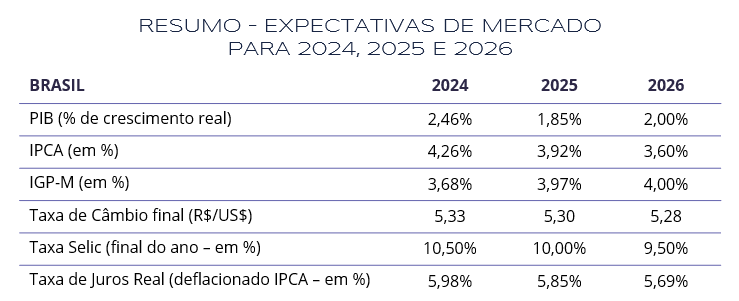

Fonte: Focus (30/08/2024)

ELABORAÇÃO

Felipe Mafuz

Bruna Araújo

REVISÃO

Matheus Crisóstomo

Vitor Leitão

EDIÇÃO

Tamyres Caminha

Camila Matias

DISCLAMER

Esse relatório tem como objetivo único fornecer informações macroeconômicas, e não constitui e tampouco deve ser interpretado como sendo uma oferta de compra ou venda ou como uma solicitação de uma oferta de compra ou venda de qualquer instrumento financeiro, ou de participação em uma determinada estratégia de negócios em qualquer jurisdição.

As informações contidas nesse relatório foram obtidas de fontes públicas ou privadas não sigilosas.

A LEMA Economia & Finanças (“LEMA”) não dá nenhuma segurança ou garantia, seja de forma expressa ou implícita, sobre a integridade, confiabilidade ou exatidão dessas informações.

Esse relatório também não tem a intenção de ser uma relação completa ou resumida dos mercados ou desdobramentos nele abordados.

As opiniões, estimativas e projeções expressas nesse relatório refletem a opinião atual do responsável pelo conteúdo desse relatório na data de sua divulgação e estão, portanto, sujeitas a alterações sem aviso prévio.

A LEMA não tem obrigação de atualizar, modificar ou alterar esse relatório e, tampouco, de informar ao leitor.

Esse relatório não pode ser reproduzido ou redistribuído para qualquer outra pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento por escrito da LEMA.

A LEMA não se responsabiliza, e tampouco se responsabilizará por quaisquer decisões, de investimento ou de outra forma, que forem tomadas com base nos dados aqui divulgados.

Informações adicionais sobre as informações contidas nesse relatório se encontram disponíveis mediante solicitação por meio dos canais de comunicação estabelecidos pela LEMA