Por Jonathas Oliveira

Fed desacelera o ritmo de ajuste de juros, mas eleva sua projeção de taxa terminal em 2023, enquanto o governo chinês volta a relaxar sua política de tolerância zero contra a Covid-19. Curva de juros brasileira arrefece na segunda quinzena de dezembro após estresse ocasionado por tentativa de interferência política em estatais.

BRASIL

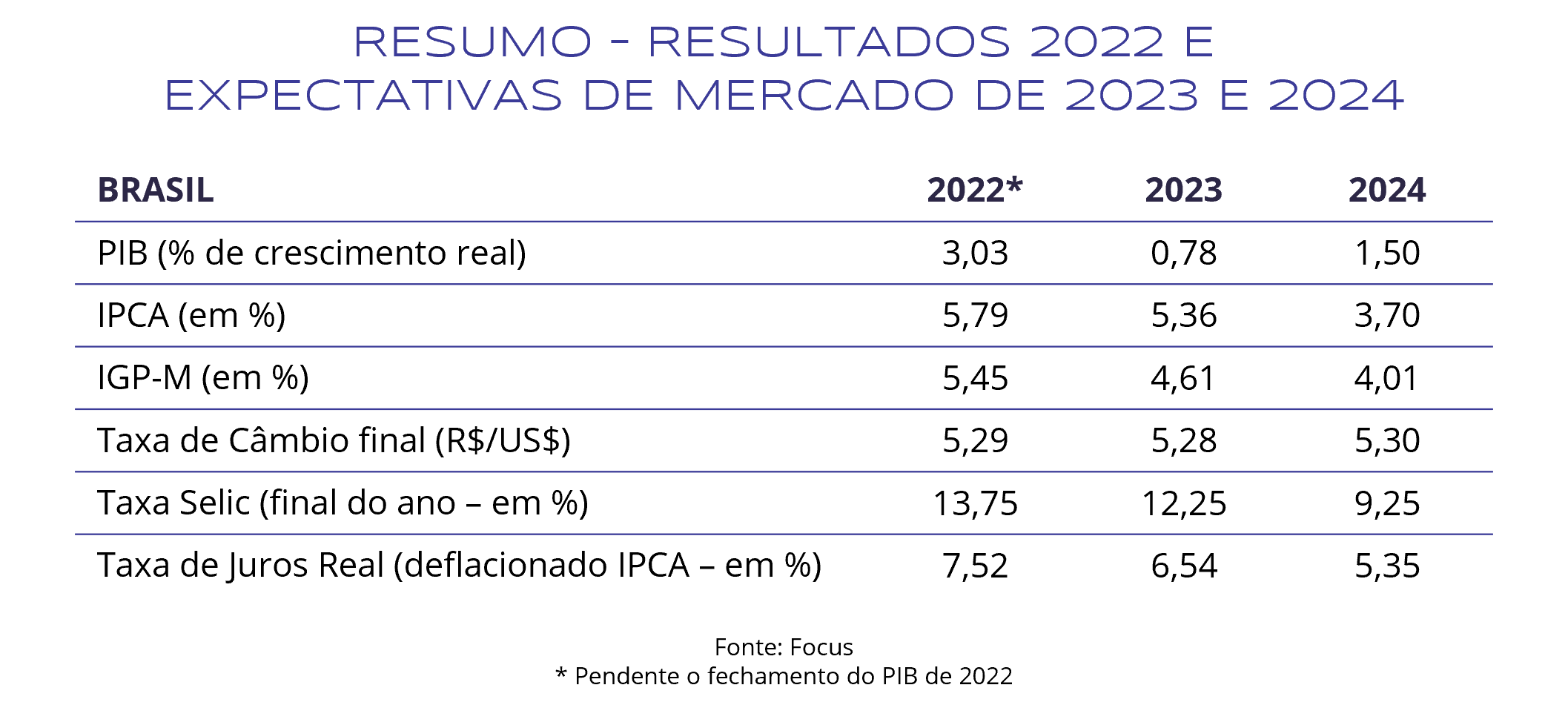

A atividade econômica brasileira segue com sinais de desaceleração. O PMI Industrial do Brasil reduziu para 44,2 pontos em dezembro ante 44,3 em novembro, e o PMI de Serviços caiu de 51,6 para 51,0 pontos no mesmo período. Vale ressaltar que qualquer valor abaixo de 50 pontos indica contração. Dessa forma, a Fitch estima que o crescimento do PIB brasileiro desacelere de 3,0% em 2022 para 0,7% em 2023.

Na agenda política, o atual presidente Lula indicou Jean Paul Prates para o comando da Petrobras. O senador antecipou que pretende voltar a investir na atividade de refino em detrimento do pagamento de dividendos e alterar a política de preços da companhia. As mudanças na gestão foram vistas como negativas pelo mercado, tanto pela questão da tentativa de mudança na Lei das Estatais para aprovar o petista quanto pela expectativa de interferência política na gestão da empresa.

O debate em torno do preço dos combustíveis deve continuar no radar político, visto o impasse do atual governo em retomar a cobrança dos tributos que foram zerados pelo governo anterior, refletindo em maior pressão inflacionária, e a possível redução da popularidade do presidente eleito, além da manutenção da desoneração sobre os combustíveis, que teria um alto custo fiscal. Até o momento, os impostos federais devem permanecer zerados até o início de março após MP assinada pelo atual governo.

Na frente inflacionária, o IPCA apresentou alta de 0,62% no mês de dezembro frente a 0,41% registrado em novembro e fechou o ano de 2022 com elevação de 5,79%. O resultado veio maior que o esperado pelo mercado, que estimava inflação de 0,44%, segundo consenso Refinitiv. Saúde e cuidados pessoais (1,60%) e Alimentação e bebidas (0,66%) causaram o maior impacto dentro do índice (0,35 p.p.) devido à variação dos perfumes (9,02%) e do tomate (14,17%).

MUNDO

Os dados da economia americana continuam com resultados mistos. O PMI Industrial caiu mais uma vez, de 49,0 em novembro para 48,4 pontos em dezembro, motivado pela redução do consumo de bens e aperto nas condições financeiras. A maior surpresa foi o PMI de Serviços, que saiu de expansão em 56,5 pontos para contração de 49,6 pontos ante projeção de 55,0.

Em contrapartida, o mercado de trabalho segue aquecido, com os dados do payroll indicando criação de 223 mil vagas de emprego em dezembro fora do setor agrícola, resultado acima da expectativa de 200 mil. Dessa maneira, a taxa de desemprego caiu para 3,5% contra expectativa de manutenção em 3,7%.

Na política monetária, o Federal Reserve reduziu o ritmo de ajuste na taxa de juros de 0,75 p.p. para 0,50 p.p., passando para um valor entre 4,25% e 4,50%. O principal destaque foi a expectativa da autoridade monetária para a taxa de juros terminal de 2023, que saiu de 4,6% para 5,1%, o que indica mais duas elevações de juros neste ano.

Também vale ressaltar que as estimativas do Fed referentes ao comportamento da economia também passaram por atualização. A expectativa atual aponta inflação de 3,1% em 2023, redução frente ao valor de 5,6% esperado em 2022. Nas atuais projeções do banco central, a inflação convergiria a meta em 2025, carregada pelo aumento do desemprego, que deve ir a 4,6% em 2023 e 2024, e pela desaceleração do crescimento do PIB.

Assim como o Fed, o Banco Central Europeu (BCE) também ajustou sua taxa de juros em 0,50 p.p., ficando em 2% a.a. Em relação à redução do seu balanço de ativos, os membros decidiram que a magnitude do ajuste será de 15 bilhões de euros mensais a partir de março de 2023 e prosseguirá até o fim do segundo trimestre de 2023, onde o seu ritmo será reavaliado.

Na China, o governo reduziu ainda mais as restrições sanitárias contra a Covid-19, finalmente encerrando a sua política de tolerância zero. As medidas incluem a redução de exigências para pessoas que chegam no país, onde eram obrigadas a ficar cinco dias em isolamento em uma instalação supervisionada e mais três em casa e agora só será necessário um teste PCR negativo realizado nas 48 horas anteriores ao desembarque no país.

CONCLUSÕES

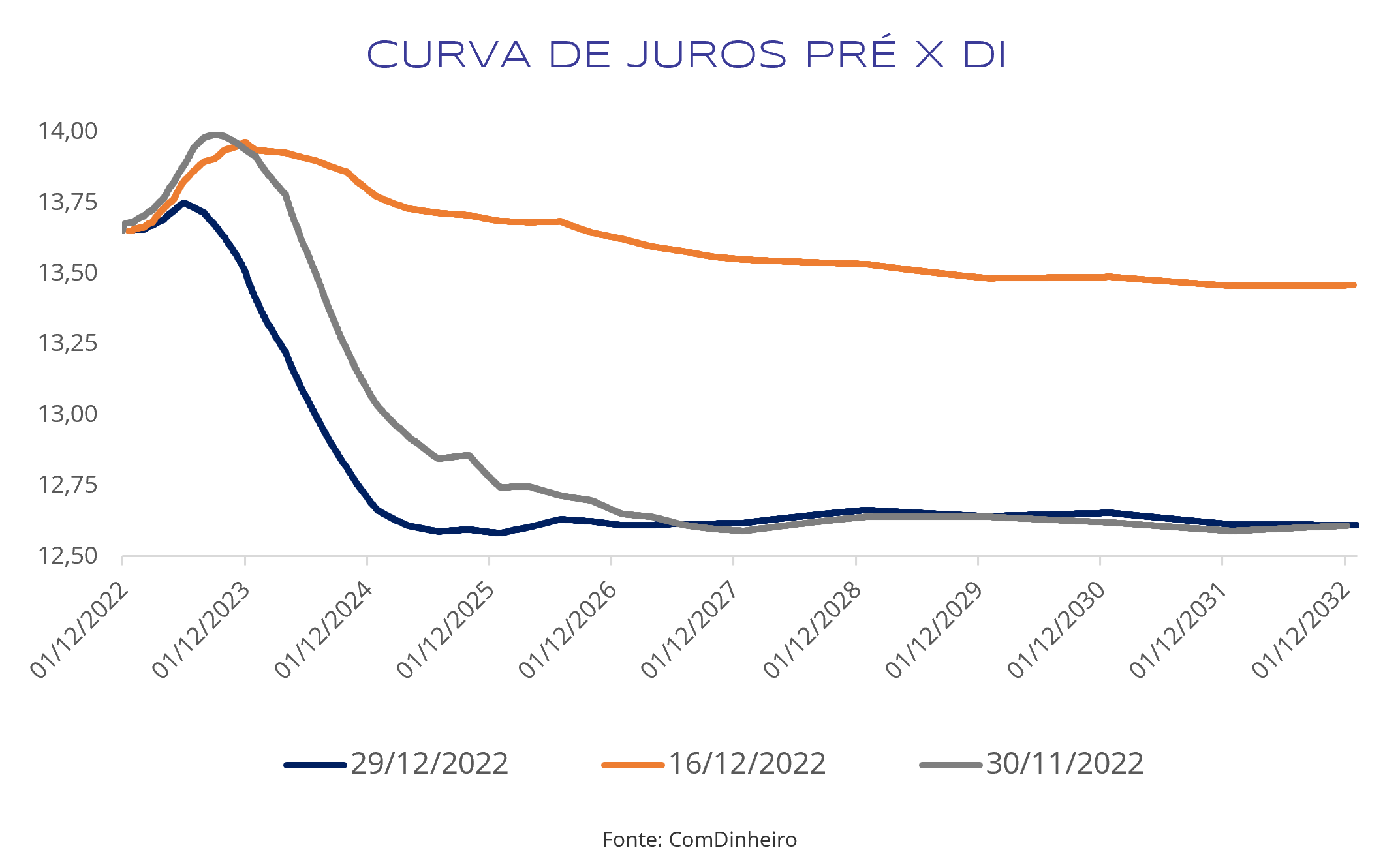

Houve bastante estresse na curva de juros com os comentários do novo governo em relação à responsabilidade fiscal e diante de medidas que vão contra a boa governança corporativa em empresas estatais, previsto na Lei das Estatais. Dessa forma, o mercado chegou a precificar mais uma elevação de juros em 2023, chegando em 14% a.a. Contudo, houve fechamento da parte curta e intermediária na reta final do mês de dezembro após o risco de interferência política na gestão das empresas ter sido reduzido e diante do anúncio do relaxamento das restrições contra a Covid-19 por parte do governo chinês. Vale destacar que a perspectiva para futuros cortes na Selic está mais pessimista, dado o momento de maior incerteza com a economia brasileira.

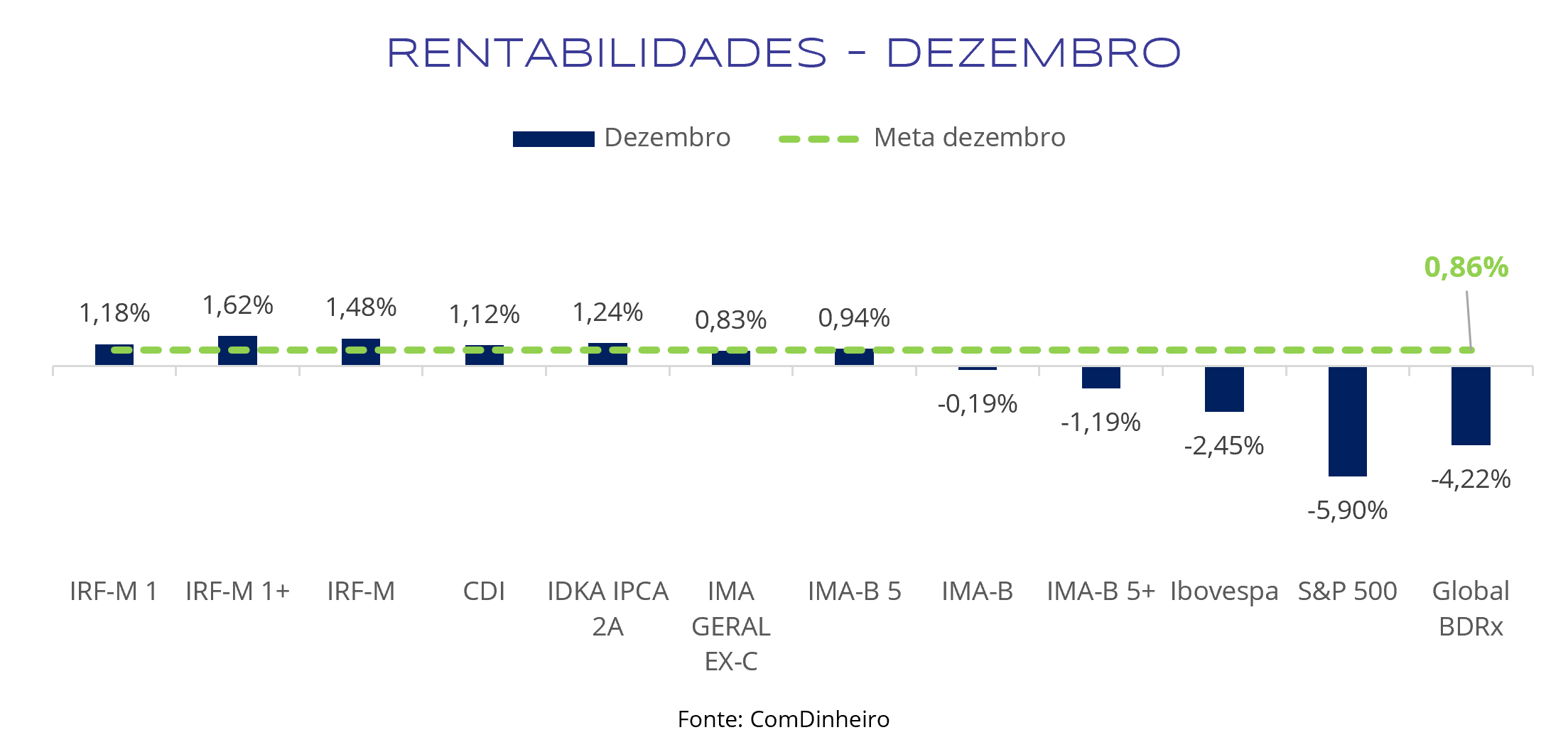

Os índices de renda fixa prefixados e de inflação curta (IMA-B 5 e IDkA IPCA 2A) recuperaram parte das perdas do mês de novembro devido ao fechamento dos vértices curtos e intermediários enquanto o IMA-B e o IMA-B 5+ foram fortemente impactados pela elevação do risco fiscal do país.

A renda variável nacional registrou forte volatilidade e chegou a cair mais de 8% ao longo do mês, contudo, o viés mais positivo quanto à reabertura da economia chinesa e o não avanço das alterações na Lei das Estatais compensaram parte dessas perdas.

A renda variável internacional amargou mais um mês de perdas após os dados de emprego nos EUA indicarem um mercado de trabalho ainda muito aquecido, o que pode trazer novas surpresas inflacionárias que obriguem o Fed a adotar uma política monetária contracionista por mais tempo. Vale ressaltar que a probabilidade de recessão na economia americana fica maior a medida em que o aperto monetário precisar ser estendido.

Diante desse cenário, seguimos com nossa recomendação em ativos pós-fixados, visto a Selic elevada, aliada com a expectativa que ela permaneça nesse patamar por um tempo mais longo, fazendo com que o retorno do investimento seja bastante atrativo. Além disso, também sugerimos alocação no IRF-M 1 e no IMA-B 5, onde neste buscamos proteção caso a inflação volte a acelerar, apesar da nossa expectativa de arrefecimento no curto prazo, enquanto no IRF-M1 estaremos posicionados em um índice de baixa duration e que paga um prêmio em relação ao CDI, além de se beneficiar com possíveis cortes da Selic em 2023.

Destaca-se que a aplicação direta em títulos públicos, privados e fundos vértice seguem como nossas principais estratégias para reduzir a volatilidade da carteira e garantir retorno acima da meta atuarial. Contudo, deve se levar em consideração a liquidez do portfólio e a necessidade de recursos para pagamento do passivo, tendo em vista que são estratégias com prazo de vencimento e carência.

Na renda variável nacional, esperamos que seja um ano de forte volatilidade, que pode ser explorada como oportunidade de entrada caso os preços demonstrem uma boa relação de risco/retorno. Ademais, mantemos posição neutra para o segmento e a preferência por fundos de gestão ativa com boa performance frente a momentos de estresse de mercado e em fundos voltados para setores mais defensivos.

Para o exterior, zeramos momentaneamente a nossa recomendação para renda variável internacional, uma vez que a possibilidade de recessão nos EUA e novas surpresas inflacionárias tornam o cenário muito arriscado para novos aportes. Vale salientar que o cenário para saída não é adequado, logo, aqueles que já possuem posição em fundos ligados a ativos internacionais devem manter o investimento até que o momento seja mais oportuno.

ELABORAÇÃO

Jonathas Oliveira

REVISÃO

Matheus Crisóstomo

Vitor Leitão

DIAGRAMAÇÃO

Thais Medeiros

AVISO LEGAL

Esse relatório tem como objetivo único fornecer informações macroeconômicas, e não constitui e tampouco deve ser interpretado como sendo uma oferta de compra ou venda ou como uma solicitação de uma oferta de compra ou venda de qualquer instrumento financeiro, ou de participação em uma determinada estratégia de negócios em qualquer jurisdição.

As informações contidas nesse relatório foram obtidas de fontes públicas ou privadas não sigilosas.

A LEMA Economia & Finanças (“LEMA”) não dá nenhuma segurança ou garantia, seja de forma expressa ou implícita, sobre a integridade, confiabilidade ou exatidão dessas informações.

Esse relatório também não tem a intenção de ser uma relação completa ou resumida dos mercados ou desdobramentos nele abordados.

As opiniões, estimativas e projeções expressas nesse relatório refletem a opinião atual do responsável pelo conteúdo desse relatório na data de sua divulgação e estão, portanto, sujeitas a alterações sem aviso prévio.

A LEMA não tem obrigação de atualizar, modificar ou alterar esse relatório e, tampouco, de informar ao leitor.

Esse relatório não pode ser reproduzido ou redistribuído para qualquer outra pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento por escrito da LEMA.

A LEMA não se responsabiliza, e tampouco se responsabilizará por quaisquer decisões, de investimento ou de outra forma, que forem tomadas com base nos dados aqui divulgados.

Informações adicionais sobre as informações contidas nesse relatório se encontram disponíveis mediante solicitação por meio dos canais de comunicação estabelecidos pela LEMA.