Por Felipe Mafuz, Gabriela Kriscinski e Matheus Crisóstomo

Indicadores recentes reforçam a percepção de desaceleração econômica nos Estados Unidos, que em meio a riscos envolvendo o setor bancário, elevam a possibilidade de finalização do ciclo de aperto monetário. No Brasil, o Ibovespa surpreende após a divulgação do IPCA indicar inflação abaixo do teto da meta pelo segundo mês consecutivo, mas a demora nas tratativas em torno do arcabouço fiscal levou o índice a perder força na segunda metade do mês.

BRASIL

Após dois meses consecutivos de retração, a produção industrial apresentou alta de 1,1% em março, sendo o resultado mais expressivo desde outubro de 2022. A projeção de mercado, segundo consenso Refinitiv, era de 0,8%. No ano, a variação é de -0,4%, enquanto o acumulado dos últimos 12 meses alcançou a estabilidade. Apesar do resultado positivo em março, a indústria ainda está 1,3% abaixo do patamar pré-pandemia.

Dados divulgados pela S&P Global mostram que o PMI composto e o PMI de serviços do país cresceram em abril, enquanto o PMI industrial caiu de 47,0 para 44,3, marcando o sexto mês de desaceleração. O PMI composto subiu de 50,7 em março para 51,8 em abril, enquanto o PMI de serviços subiu de 51,8 em março para 54,5 em abril, a maior pontuação em nove meses. O desempenho de serviços foi impulsionado pela melhora das condições de demanda, renovações e conquista de novos negócios.

No cenário inflacionário, o IPCA de abril avançou 0,61%, ficando 0,10 p.p. abaixo do registrado em março. O índice acumula 2,72% no ano e 4,18% nos últimos doze meses. Todos os grupos apresentaram alta, com saúde e cuidados pessoais marcando a maior variação (1,49%), seguido por alimentação e bebidas e transporte, que registraram alta de 0,71% e 0,56%, respectivamente. O grupo de Transportes, inclusive, apresentou desaceleração no mês, influenciado pela queda no preço dos combustíveis.

Apesar do IPCA registrar mais um mês abaixo do teto da meta, a expectativa é de alta no índice durante o segundo semestre de 2023 à medida que os efeitos das desonerações tributárias implementadas no ano passado não estejam mais incluídas na contabilização de doze meses.

No quadro fiscal, a apresentação do arcabouço fiscal, apesar de ter acalmado o mercado ao reduzir o risco de cenários extremos da dívida pública, deixou em aberto pontos que geram divergências e dúvidas. Um fator relevante, levantado pelos críticos ao projeto, é a ausência de sanções aos gestores que descumprirem as metas estabelecidas. O relator da proposta aguarda o aval dos líderes partidários e do presidente da Câmara dos Deputados, Arthur Lira, para apresentar a versão final do texto.

Na política monetária, persistem os atritos entre membros do governo e o presidente do Banco Central, que foi alvo de sabatina em audiência na Comissão de Assuntos Econômicos (CAE) do Senado Federal. Durante audiência, Campos Neto defendeu a autonomia do Banco Central, citando o ano passado, no qual a autoridade monetária elevou os juros a sua máxima recente, algo que, segundo ele, “nunca na história deste país” havia acontecido em um ano eleitoral.

Entre as críticas, destacou-se que o Brasil tem uma das maiores taxas de juros real do mundo, bem como o custo da dívida pública do Brasil ao se manter uma taxa de juros tão elevada.

Neste cenário, o Ministro Fernando Haddad indicou nomes para diretorias do Banco Central. O Presidente Lula deverá enviar para apreciação do Senado nomes mais alinhados ao governo federal, como o do atual secretário executivo da Fazenda, Gabriel Galípolo, e de Ailton Aquino, servidor de carreira do Bacen. O governo federal busca aproximação com a autoridade monetária, visando maior coordenação e convergência entre políticas fiscal e monetária.

MUNDO

Indicadores mais recentes reforçam a percepção de desaceleração nos Estados Unidos, com o resultado do PIB do primeiro trimestre vindo abaixo das expectativas. O PIB cresceu 1,1% no período, contra uma expansão de 2,6% registrada no último trimestre de 2022. Os números de vendas no varejo também apresentaram queda, recuando 1% no mês de março, ante expectativa de alta de 0,4%. Essa foi a segunda queda consecutiva e pode ser explicada, em grande parte, pela redução das vendas em lojas de mercadorias em geral e postos de gasolina.

Em contrapartida, a inflação americana apresentou certa resiliência nos dados recentes. O CPI (Índice de Preços ao Consumidor) apresentou alta de 0,1% em abril, ante expectativa de 0,2%. No acumulado dos últimos 12 meses, a alta foi de 5,0% frente à expectativa de 5,2%. Já o PCE (Índice de Preços para Gastos de Consumo Pessoal), considerado o índice de referência para o monitoramento da inflação pelo Fed, avançou 0,1% em março. Na base anual, o PCE atingiu 4,2%, abaixo dos 5,1% registrados no mês anterior.

A presidente do Banco Central Europeu, Christine Lagarde, destacou a possibilidade de não prosseguir com o aumento de juros, considerando que o atual patamar já seria suficiente para convergir a inflação para a meta. Contribuiu para isso a desaceleração da inflação anualizada da Zona do Euro, cujos dados passaram de 8,5% em fevereiro para 6,9% em março. Todavia, assim como evidenciado nos Estados Unidos, o núcleo da inflação segue como ponto de alerta e registrou alta de 5,6% para 5,7%, no mesmo período.

A situação do Reino Unido não é muito diferente. Os dados de inflação para o último mês surpreenderam negativamente e se mantiveram acima dos dois dígitos, a 10,1% em 12 meses. O resultado foi fortemente impactado pela inflação de alimentos e bebidas não alcoólicas, que registrou o maior patamar em mais de 45 anos, com alta anualizada de 19,92%. A contínua alta do núcleo da inflação tem feito com que o BoE (Banco da Inglaterra) mantenha o ritmo de aperto monetário.

Na China, o PIB do primeiro trimestre surpreendeu positivamente os mercados, apontando uma alta anualizada de 4,5%, ante expectativa de 4,00%. O crescimento foi impulsionado, sobretudo, pelas vendas no varejo que avançaram 10,6% em março, frente à expectativa de 7,4%. O resultado pode ser explicado pela flexibilização das medidas restritivas impostas durante os últimos anos, devido a política de Covid Zero.

O PMI industrial da China apresentou desaceleração, saindo de 52,6 para 51,9 na passagem de fevereiro para março, mas continua acima do patamar neutro de 50 pontos, o que indica expansão da atividade do setor. Já o setor de serviços continuou a tendência de alta e registrou o maior patamar desde novembro de 2020, aos 57,8 pontos.

No Japão, a inflação ainda permanece em patamares elevados, com o núcleo se aproximando dos 4% anuais. Com a disseminação do cenário inflacionário, aumentam as expectativas para uma mudança na política monetária do país. Essa hipótese é reforçada pela troca de comando do banco central, cujo novo dirigente já deu sinais de insatisfação com o atual conjunto de políticas implementado pelo BoJ (Banco do Japão).

CONCLUSÕES

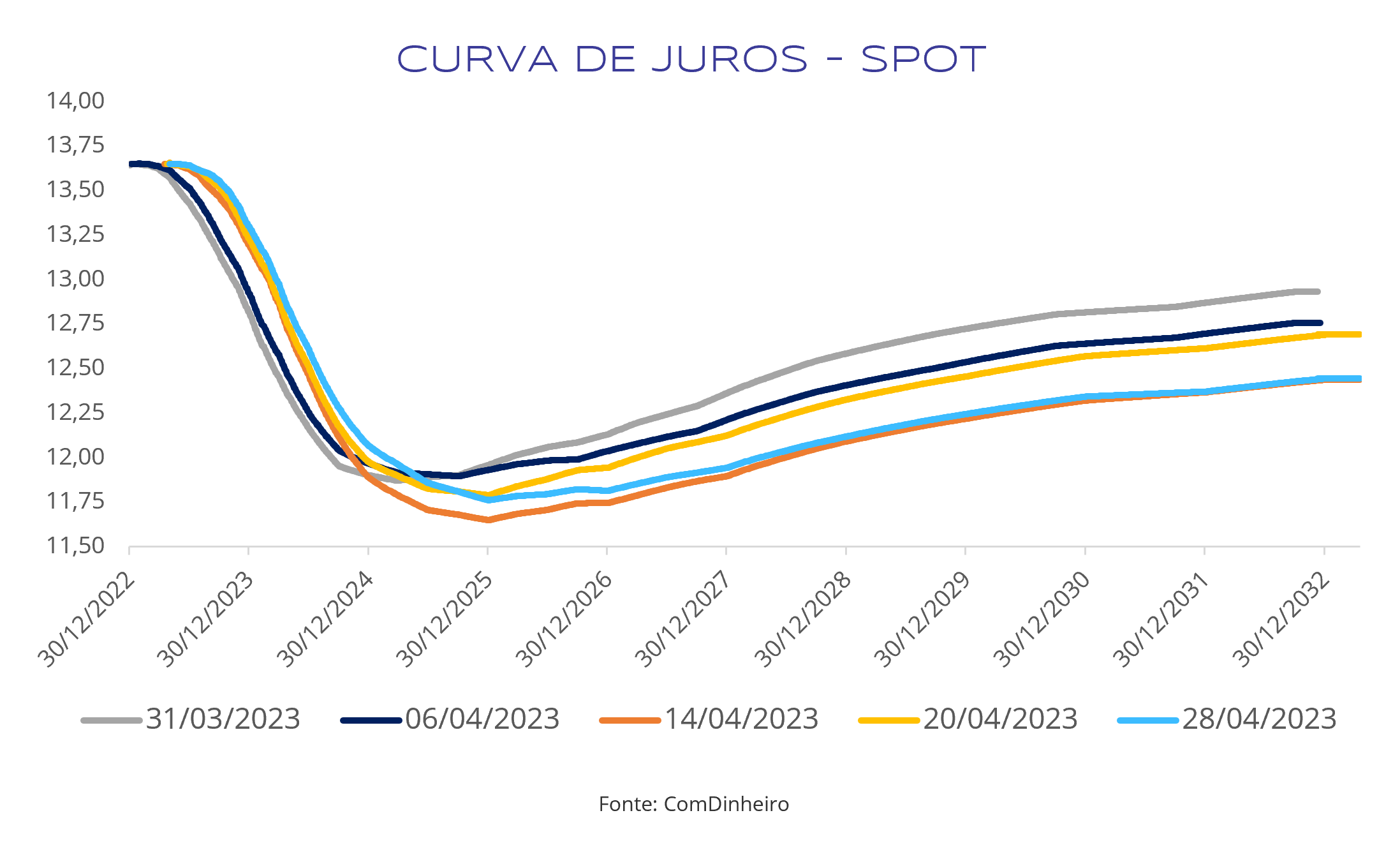

A curva de juros apresentou abertura nos vértices mais curtos, diante da expectativa de inflação acelerando durante o segundo semestre do ano e esperando a manutenção da postura do Banco Central, de controle do nível de preços. Já os vértices de médio e longo prazo foram impactados por um cenário mais benigno para as contas do governo, diante do debate em torno do novo arcabouço fiscal, que reduziu o risco de descontrole, pautado no crescimento da arrecadação.

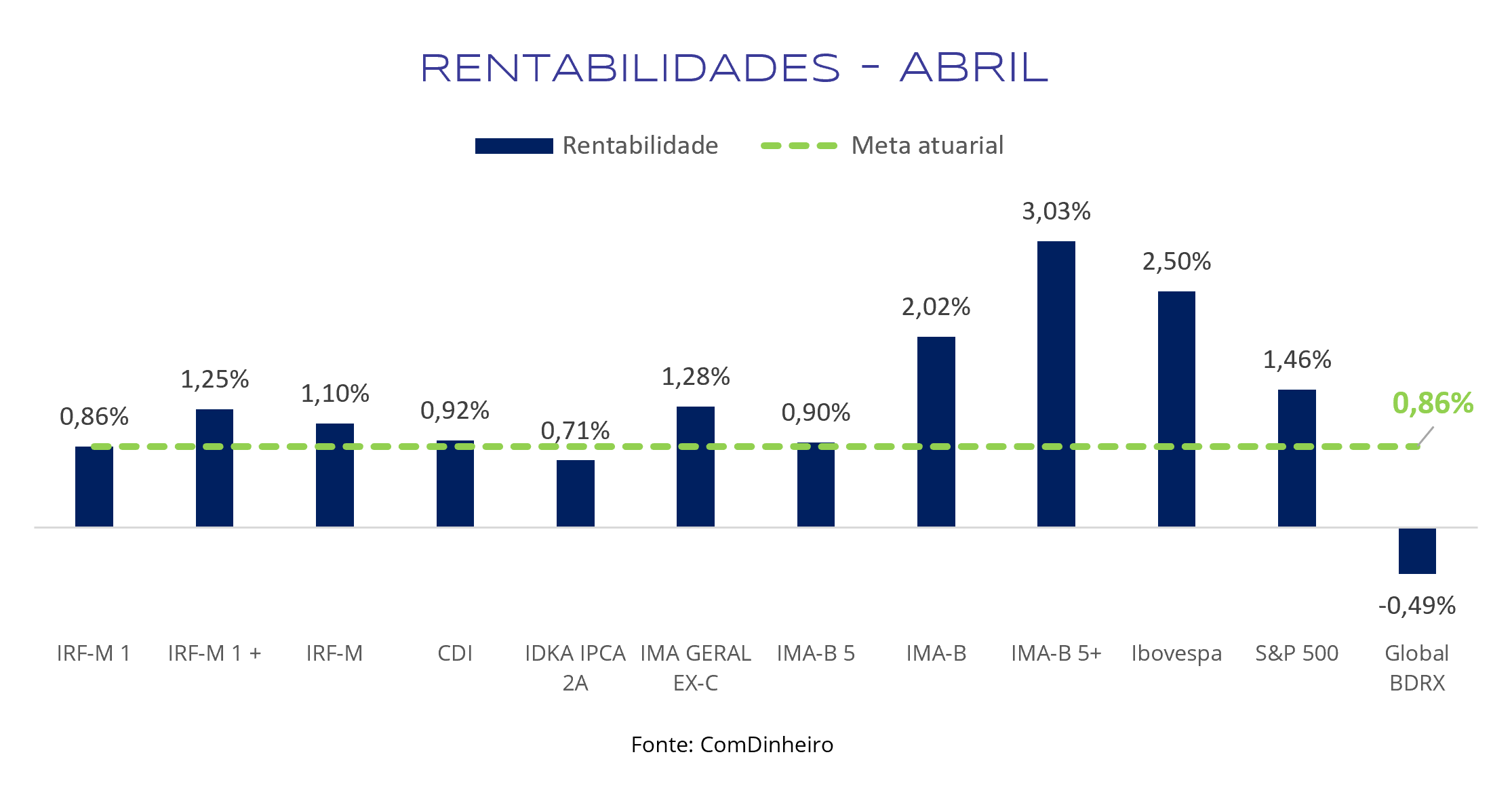

Este cenário trouxe bons resultados aos índices de renda fixa, que superaram a meta atuarial no fechamento do mês, com destaque para os de maior duration, mais sensíveis à inclinação na curva nos vértices mais longos, como IMA-B 5+, IMA-B, IRF- M1+ e IRF-M.

Os índices de curta duração continuaram apresentando resultados positivos, acima da meta atuarial, devido à expectativa de manutenção de juros altos pelo menos até o próximo ano.

Com relação à renda variável, o cenário ainda continua com alta volatilidade, mas com um resultado diferente dos últimos meses. O Ibovespa foi um dos grandes destaques e finalizou abril com alta de 2,50%, influenciado pela divulgação do IPCA de março, que indicou inflação abaixo do teto da meta pela primeira vez desde 2021 e levou o índice a valor próximo dos 107 mil pontos. Na segunda metade do mês, a bolsa brasileira perdeu força e apresentou alta volatilidade após a demora na tramitação da proposta do arcabouço fiscal, o que levou o Ibovespa a fechar o mês com 104.431,63 pontos.

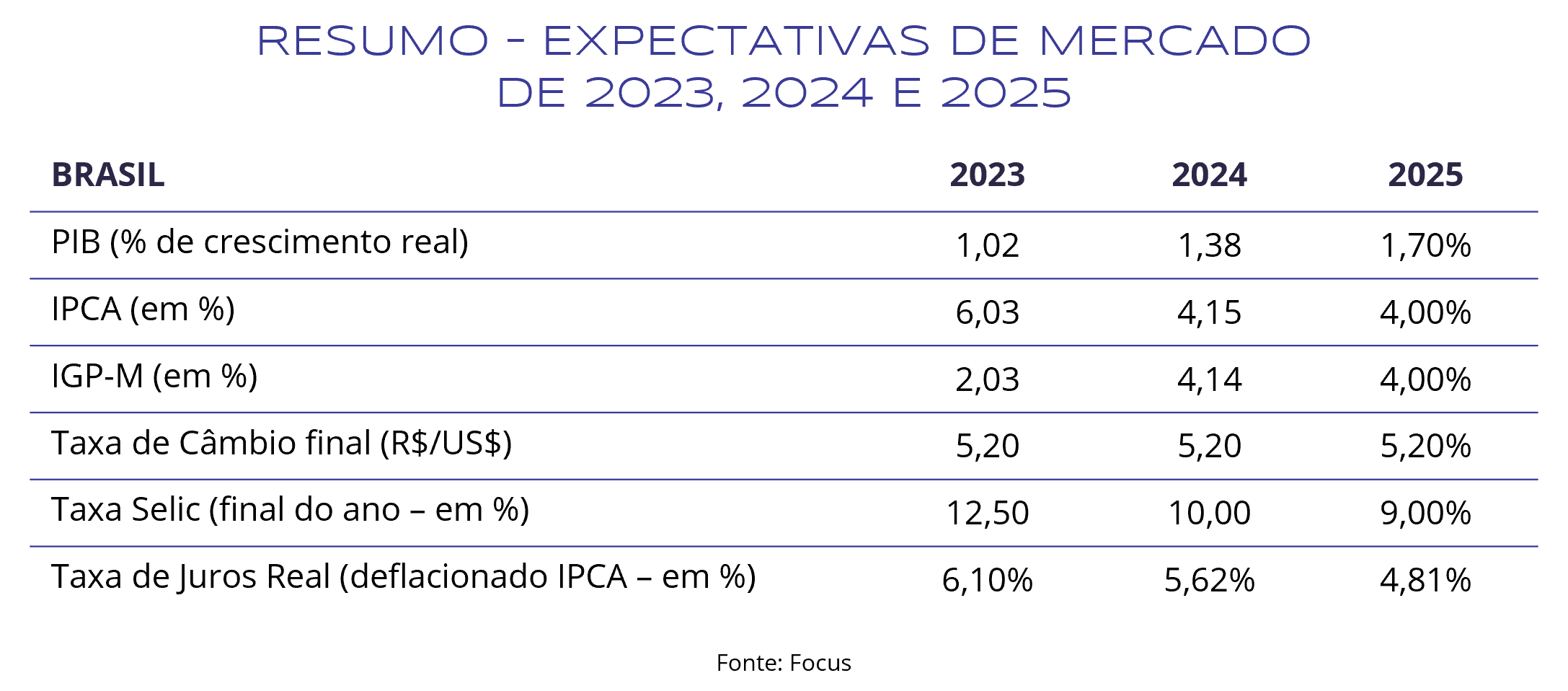

Seguimos com as orientações de manter a carteira exposta preferencialmente em ativos pós-fixados e prefixados de baixa duration, tendo em vista a manutenção da Selic em patamar elevado, corroborando com uma grande oportunidade de bater a meta atuarial sem incorrer em grande risco. Salientamos também o papel da manutenção do IMA-B 5 na carteira, uma vez que persistem riscos inflacionários para horizontes condizentes com a duration do índice.

Adicionalmente, a aplicação de forma direta em títulos públicos e privados contribui para a redução da volatilidade da carteira, assim como a promoção de resultados acima da meta atuarial, devido ao patamar de juros do país. Este cenário também traz possibilidades de alocação em fundos de vértice, os quais entregam retornos condizente com meta, mas não reduzem volatilidade, devido à marcação a mercado dos títulos em sua carteira. Esses são investimentos que contam com prazo de vencimento e/ou prazo de carência, por isso, é preciso atentar-se quanto à liquidez do portifólio para não comprometer o pagamento do passivo, atendendo ao previsto nas normas legais para RPPS.

Para os investimentos em bolsa brasileira, é preciso ter cautela quanto à exposição elevada no segmento, apesar da forte queda nos preços das ações apresentada no início do ano, e mesmo diante da correção registrada no último mês. No entanto, prezando pela diversificação do portfólio, é importante manter-se alocado em renda variável, vislumbrando ganhos no longo prazo.

Para o exterior, ainda não é possível visualizar perspectivas positivas, haja vista que as principais economias mundiais ainda enfrentam inflação em alta, condizente com o movimento de elevação dos juros, além de conviver com incerteza quanto à situação de liquidez das instituições bancárias, bem como conviver com a escalada de conflitos geopolíticos, que colocam em xeque uma rápida recuperação econômica.

ELABORAÇÃO

Felipe Mafuz

Gabriela Kriscinski

Matheus Crisóstomo

REVISÃO

Gregório Matias

Vitor Leitão

EDIÇÃO

Thais Medeiros

AVISO LEGAL

Esse relatório tem como objetivo único fornecer informações macroeconômicas, e não constitui e tampouco deve ser interpretado como sendo uma oferta de compra ou venda ou como uma solicitação de uma oferta de compra ou venda de qualquer instrumento financeiro, ou de participação em uma determinada estratégia de negócios em qualquer jurisdição.

As informações contidas nesse relatório foram obtidas de fontes públicas ou privadas não sigilosas.

A LEMA Economia & Finanças (“LEMA”) não dá nenhuma segurança ou garantia, seja de forma expressa ou implícita, sobre a integridade, confiabilidade ou exatidão dessas informações.

Esse relatório também não tem a intenção de ser uma relação completa ou resumida dos mercados ou desdobramentos nele abordados.

As opiniões, estimativas e projeções expressas nesse relatório refletem a opinião atual do responsável pelo conteúdo desse relatório na data de sua divulgação e estão, portanto, sujeitas a alterações sem aviso prévio.

A LEMA não tem obrigação de atualizar, modificar ou alterar esse relatório e, tampouco, de informar ao leitor.

Esse relatório não pode ser reproduzido ou redistribuído para qualquer outra pessoa, no todo ou em parte, qualquer que seja o propósito, sem o prévio consentimento por escrito da LEMA.

A LEMA não se responsabiliza, e tampouco se responsabilizará por quaisquer decisões, de investimento ou de outra forma, que forem tomadas com base nos dados aqui divulgados.

Informações adicionais sobre as informações contidas nesse relatório se encontram disponíveis mediante solicitação por meio dos canais de comunicação estabelecidos pela LEMA.